GUIDES

Le taux d’intérêt

Pour lutter contre l’ogre inflationniste, certaines mesures ont été mises en place par les banquiers centraux notamment la hausse des taux d’intérêt « directeurs ». Cette notion ne vous parle pas ? Tant mieux, on vous explique l’essentiel dans cet article.

Le taux d’intérêt

Le « prix de l’argent »

Avant de rentrer dans l’outil que sont les taux d’intérêt « directeurs », et de la pertinence de leur utilisation dans la lutte contre l’inflation, rappelons-nous ce qu’est un taux d’intérêt dans l’absolu.

Le taux d’intérêt, c’est fondamentalement le prix de l’argent. Lorsque vous empruntez de l’argent, le taux d’intérêt représente le coût de cet emprunt, c’est-à-dire combien vous devez payer en plus du montant emprunté. Inversement, si vous prêtez de l’argent ou placez de l’argent dans une épargne, le taux d’intérêt indique combien vous gagnerez en plus du capital initial. Notons que conventionnellement, le taux d’intérêt est exprimé « annuellement ».

Pour l’emprunteur, le taux d’intérêt est une charge : c’est le coût du financement. Par exemple, si vous empruntez 100€ à un taux d’intérêt annuel de 5%, vous devrez rembourser 105€ après un an : les 100€ d’origine plus 5€ d’intérêts.

Pour l’épargnant ou le prêteur, le taux d’intérêt est un revenu. Si vous placez 100€ dans un compte épargne à 5% d’intérêt annuel, vous aurez 105€ après un an.

Le taux d’intérêt

Quels déterminants ?

Maintenant que nous maitrisons le concept théorique, intéressons-nous à ses déclinaisons dans l’économie réelle. Il existe de nombreux « taux d’intérêt », parmi eux :

- Les taux d’intérêt des livrets bancaires, dont celui du livret A (peut être le plus célèbre ?) Ce dernier est déterminé conjointement par le ministre de l’Économie et le Gouverneur de la Banque de France. Pour rappel, le Livret A est une « enveloppe » bancaire permettant à son détenteur d’y loger son épargne de précaution jusqu’à 22 950€.

- Les taux d’intérêt des crédits bancaires (consommation, immobilier, etc…) Ces derniers sont déterminés selon les modalités de l’emprunt lui-même (durée, motif, profil de risque de l’emprunteur). À titre informatif, le taux d’intérêt des crédits immobiliers à 25 ans est aujourd’hui (au mieux) de 3,8%.

- Les taux d’intérêt des émissions obligataires. Pour rappel, les obligations sont des titres de dette « cotée en bourse » qui concernent les États et certaines entreprises, si le sujet vous intéresse, on vous renvoie à notre tribune économique sur le sujet. À titre informatif, l’État Français emprunte aujourd’hui à 2,8%.

Cette liste n’est évidemment pas exhaustive. Toutefois, tous ces « taux » sont liés. Liés à quoi ? Aux taux d’intérêt « directeurs ».

Le taux d’intérêt

Les taux d’intérêt directeurs

On entend beaucoup parler de deux acteurs particuliers depuis que l’inflation a fait son retour : la BCE et la FED.

La BCE (Banque Centrale Européenne) est une institution financière, notamment émettrice de notre monnaie (l’euro) dont l’objectif est d’assurer « la stabilité des prix » dans la zone Euro. La FED (Federal Reserve) est simplement son homonyme américain, responsable du dollar et partageant un objectif plus ou moins similaire (par soucis de simplification).

Ces deux institutions ont un point commun, elles déterminent le niveau des taux d’intérêt directeurs de leurs économies respectives.

Pour comprendre cette notion, il faut revenir au fonctionnement du système bancaire lui-même. Lorsque vous empruntez de l’argent auprès de votre banque, cet argent n’existe pas à priori : il est créé. Or la « création monétaire » est régulée et contrôlée seulement par la banque centrale. Par conséquent, votre banque (où vous avez réalisé votre emprunt) se doit d’aller « frapper à la porte » du banquier central pour que celui-ci lui « créé de l’argent » et le lui prête. Or, le taux de « refinancement » est déterminé par le banquier central, via son taux directeur ! Par conséquent, c’est l’emprunt de votre banquier auprès du banquier central qui détermine les conditions de votre emprunt (il faut bien qu’il réalise une marge pour le service rendu, pas vrai ?)

Voilà vulgairement comment le système fonctionne. Ceci-dit, on comprend maintenant que les taux directeurs déterminent l’ensemble des autres taux de l’économie, le « delta » entre deux taux dépendant de la nature de l’opération.

Par exemple, l’État français emprunte à un taux moins élevé que vous pour votre appartement sur 20 ans. Pourquoi ? Notamment parce que l’État français est jugé plus « apte » à rembourser sa dette que vous (son risque de défaut est plus faible, a priori) : c’est ce qu’on appelle « la prime de risque ».

Donc simplement, tout taux d’intérêt se constitue à partir des taux d’intérêt directeurs, et d’une prime de risque. Voilà l’équation qu’il faut retenir.

Le taux d’intérêt

Les taux d’intérêt directeurs : un outil de politique économique

Nous ne pouvions pas vous laisser sans une brève introduction à l’outil économique que sont les taux d’intérêt directeurs. Pourquoi ? Car c’est LE SUJET à suivre cette année compte-tenu de la conjoncture économique actuelle.

L’inflation est là depuis quelques années comme vous le savez. Toutefois, elle ralentit, et ce ralentissement est dû en grande partie à une chose : la hausse des taux d’intérêt directeurs.

Notez qu’en moins de 3 ans, la BCE a augmenté le niveau de ses taux directeurs de 4,5% et la FED de 5,25%. Pourquoi ?

Il existe une équation fondamentale en macroéconomie que tout investisseur se doit de maitriser. Pour l’exprimer très simplement, la relation est la suivante :

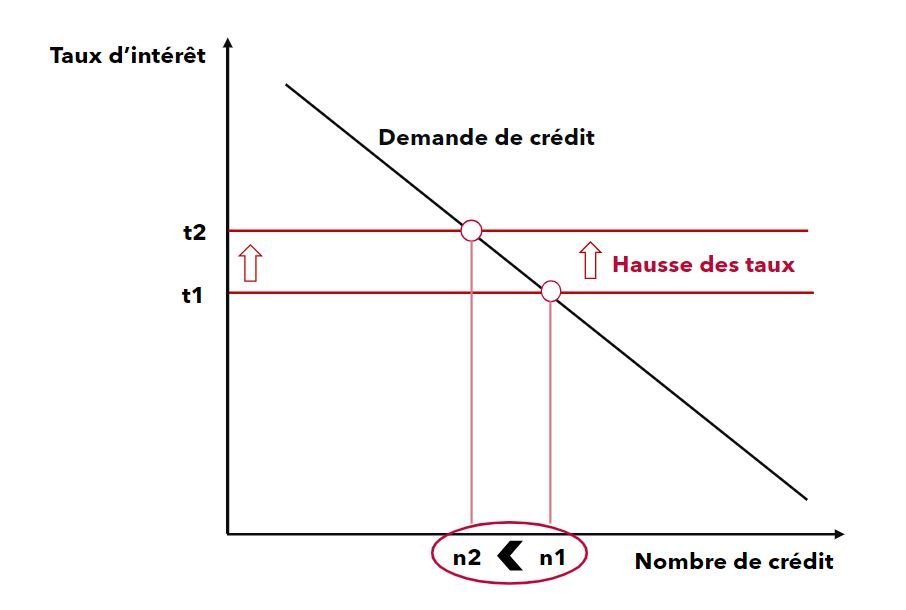

-> Hausse des taux

-> Hausse du coût du crédit

= Ralentissement du volume de crédit

Or, dans notre économie, le crédit est un canal d’investissement, de consommation, de dépense publique. En clair, quand le crédit est freiné, c’est l’économie tout entière qui ralentit.

Et lorsqu’on freine l’activité économique, c’est-à-dire la demande globale, la pression sur les prix diminue, et l’inflation tend à ralentir.

Évidemment, le mécanisme est un poil plus complexe dans la réalité, toutefois l’agencement des concepts est bien le suivant !

Tout l’enjeu de la lutte contre l’inflation, c’est de rehausser le niveau des taux directeurs pour ralentir la pression sur les prix sans pour autant les rehausser excessivement, auquel cas l’activité économique s’effondrerait. C’est tout l’enjeu de cette année. Si vous souhaitez creuser le sujet (et en tant qu’investisseur, vous le devez !) retrouvez notre tribune économique sur l’inflation parue il y a deux semaines.

Martin Decanter

Analyste, auteur et coach - Certifié AMF

Martin, expert en macroéconomie et pédagogue, combine formation en finance et expériences en gestion de patrimoine et analyse stratégique.

Au sein de Finneko, il est responsable des analyses économiques et œuvre pour démocratiser l'accès à l'investissement notament via des contenus vidéo (Formation et Youtube).

Disclaimer

Le Programme Finneko vous rappelle que l’ensemble du contenu proposé par nos équipes ne constitue en aucun cas un conseil en investissement. Finneko ne produit aucune recommandation d’achat, de vente ou de détention d’actifs. En outre, bien que nos travaux soient réalisés à partir d’informations fiables, ils ne sont pas exhaustifs et ne constituent pas une vérité absolue. Ainsi, et ce dans la continuité de l’Esprit Finneko, nous vous encourageons à approfondir les sujets traités afin de prendre les meilleures décisions, en pleine conscience des enjeux les sous-tendant. Plus encore, ayez à l’esprit d’une réalité de marché incontournable : les performances passées ne présagent pas des performances présentes ou futures. Les marchés financiers sont soumis à des fluctuations importantes dépendantes d’une multitude de facteurs que nous avons à coeur de vous exposer. Finneko décline donc toute forme de responsabilité quant aux conséquences découlant de l’utilisation et de l’interprétation des informations rendues disponibles par le biais de ses différentes offres.