CHRONIQUES

Inflation : d’où vient-elle ? Où va-t-elle ?

Bonjour à tous ! Pour cette première tribune économique, nous souhaitions faire avec vous un exercice de contextualisation de la situation économique actuelle. Pour ce faire, ensemble, nous allons remonter quelques années dans le passé (mais pas trop loin, rassurez-vous).

Quel est le sujet qui fait l’actualité économique depuis quelques années : l’inflation. L’inflation, c’est à la fois un concept économique abstrait souvent défini comme la « hausse durable et soutenue des prix des biens et services qui s’échangent », mais c’est aussi très concret : l’inflation, c’est matériellement la perte de notre pouvoir d’achat. Jusqu’ici, rien de neuf.

L’idée de cette tribune inaugurale, c’est de revenir ensemble sur les causes de cette inflation qui impacte à tous notre quotidien, c’est de comprendre ensemble les politiques économiques et les outils très concrets qui sont utilisés pour la combattre, c’est enfin de décrypter les tendances qui nous attendent pour cette année 2024 déjà entamée.

Pourquoi ce sujet ? Parce qu’il impacte chacun notre quotidien à tous, et parce qu’il est capital de comprendre les enjeux qui en découlent pour adapter sa stratégie d’investissement : c’est du concret !

l’inflation

Le Covid-19 et la mise à l’arrêt de l’économie mondiale

Notre « remontée dans le temps » débute donc entre les millésimes 2019 et 2020. Sans avoir la prétention de vous apprendre quelque chose, c’est à ce moment-là que la Pandémie de Covid-19 éclate. La réponse de nombreux gouvernements à travers le monde est unanime : les confinements. Dans la panique, les marchés boursiers connaîtront un véritable « krach » en mars 2020, où le CAC40 perdra 40% de sa valorisation en seulement quelques semaines.

En restreignant volontairement l’activité économique par le biais des confinements, l’économie mondiale s’est arrêtée. L’activité économique aux États-Unis a chuté de 31,4% au second trimestre 2020, pendant qu’outre-Atlantique, le PIB de la Zone Euro a décru de 14,2%. Face à cette crise immense, deux types de d’acteurs ont agi pour tenter de sauver l’économie de la débâcle : les États et les Banques Centrales.

Côté gouvernements, de gigantesques « plans de relance » ont été mis en place : on se souvient du fameux « quoi qu’il en coûte » d’Emmanuel Macron qui s’est traduit par près de 240 milliards d’euros de subventions et de prêts accordés aux entreprises pour éviter les faillites, auquel on pourrait ajouter le dispositif du chômage partiel qui permettait d’assurer une couverture des revenus bruts à hauteur de 70% pour les salariés « à l’arrêt ». À titre de comparaison, le (premier) plan de relance du Président Trump en mars 2020 se chiffrait à 2200 milliards de dollars.

Si les gouvernements ont fait tout leur possible pour protéger l’économie, ils ont été (bien) aidés par les banquiers centraux. La Banque Centrale Européenne (BCE) avait décrété le fameux PEPP (Pandemic Emergency Purchase Program) consistant simplement pour la BCE à financer ces dépenses publiques faramineuses via l’achat des titres de dette publique, le tout permis par la « planche à billet ». La Federal Reserve (l’homologue américain) avait mis en place des outils similaires, en plus d’abaisser les taux d’intérêt directeurs à 0,25%.

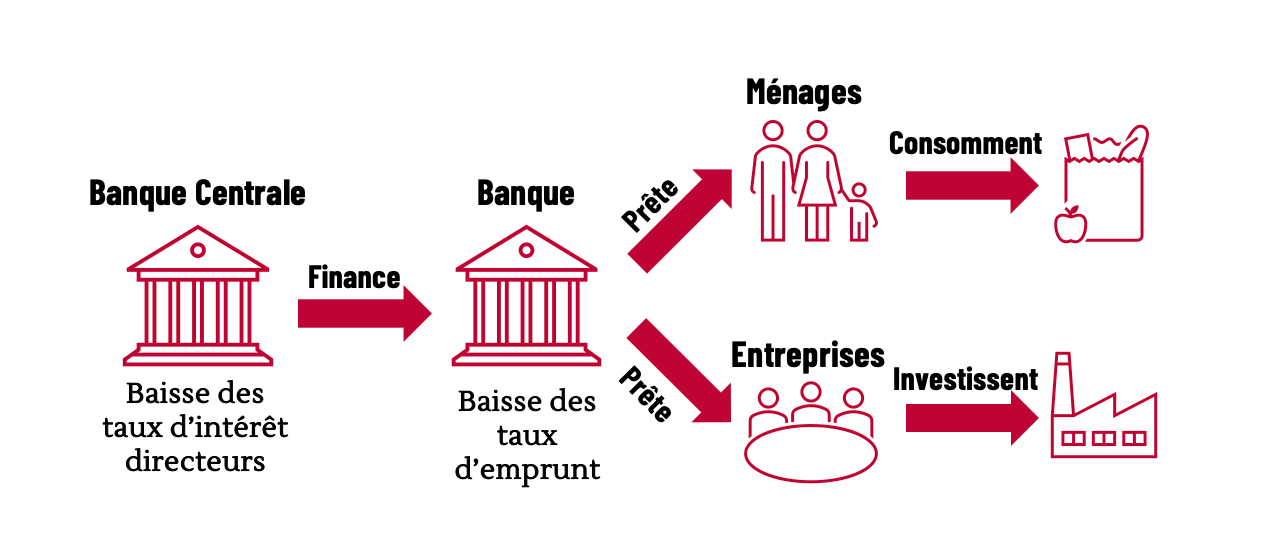

Afin de mieux comprendre l’outil que sont les taux d’intérêt directeurs des Banques Centrales, nous vous avons concocté ce schéma très simple (et non exhaustif). Par conséquent, les « années Covid » ont été marquées par un fort soutien de ces acteurs à l’économie, jusqu’au moment où la vie a « repris son cours ».

l’inflation

L’après-Covid, précurseur d’une inflation à venir

Soutenir l’économie quand elle est arrêtée va de soi, encore faut-il « s’arrêter » quand elle repart d’elle-même. Pour illustrer ce propos, utilisons ensemble deux concepts économiques très simples : l’offre et le demande.

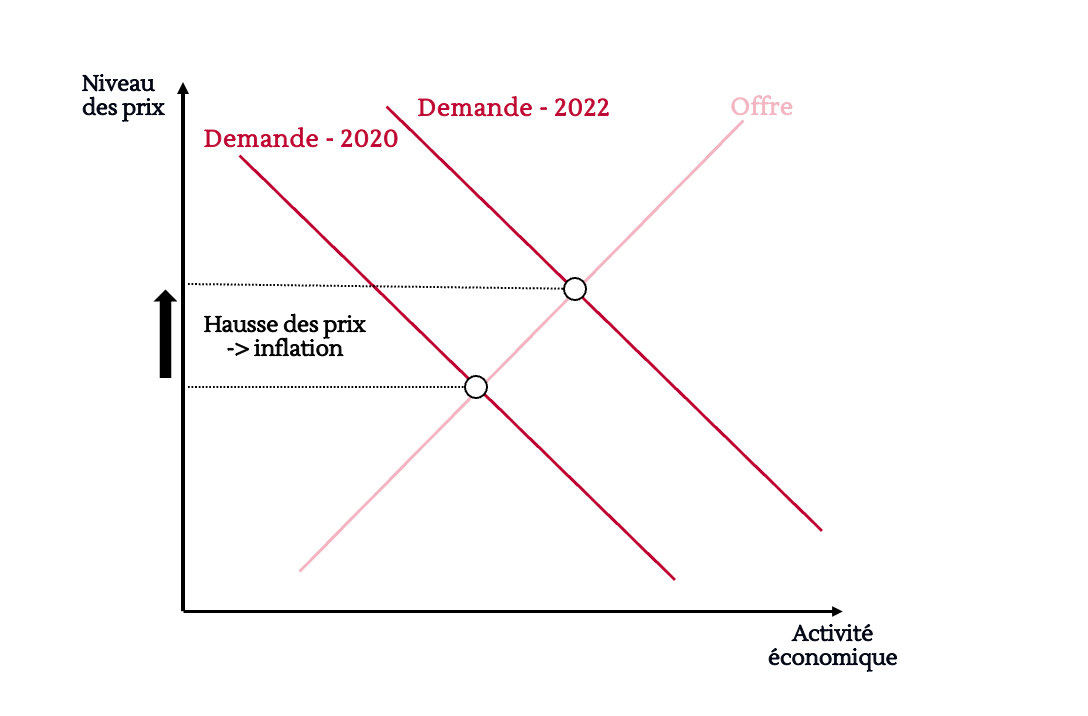

Pendant la crise du Covid-19, la demande (de consommation, d’investissement) a drastiquement chuté, raison de la forte réaction des États et des Banques Centrales. Lorsque l’économie s’est réouverte, la demande est repartie de plus belle (la consommation a connu un boom, les entreprises ont investi à nouveau). Pourtant, les États n’ont cessé de soutenir l’économie : le Président Biden avait, par exemple, décrété l’envoi d’un chèque de 1400$ début 2021 à des millions de familles américaines. Les ménages ont consommé, consommé et encore consommé. Conséquence ? La demande a explosé et, à offre constante, les prix aussi ont explosé. Ce schéma reprend justement ce raisonnement logique.

Une première tendance inflationniste est donc naturellement née des plans massifs de soutien à l’économie des gouvernements et des banques centrales. Toutefois, ils ne sont pas les seuls à blâmer.

En effet, la crise du Covid-19 a porté en son propre sein des éléments inflationnistes. Vous vous souvenez des « mesures barrières » demandées par les gouvernements ? Chez votre coiffeur, c’est par exemple l’achat de gel hydroalcoolique, le temps supplémentaire pris au nettoyage et à la désinfection, la distanciation sociale, etc… Tous ces éléments ont été sources de coûts supplémentaires ! Or pour un commerçant, un coût supplémentaire qui n’est pas ajusté dans le prix de vente, c’est une marge qui diminue. Bingo, des hausses de prix se justifient. Économiquement, on parle alors de « choc d’offre négatif ».

Enfin, soulignons l’impact (évident) de l’invasion par la Russie de l’Ukraine et de ses conséquences sur la géopolitique mondiale. L’embargo occidental sur les produits russes s’est traduit par une explosion des prix de l’énergie, une explosion logique puisque le pays dirigé par V.Poutine est le troisième producteur de pétrole au monde, avec une production qui excède les 10 millions de barils par jour. Sans même développer sur le sujet du gaz, les prix de l’or noir ont explosé. Or, quand le prix du pétrole explose, c’est le prix du transport qui explose, et avec lui tous les produits du commerce mondial : encore plus d’inflation donc.

l’inflation

2022-2024 : la lutte contre l’ogre inflationniste

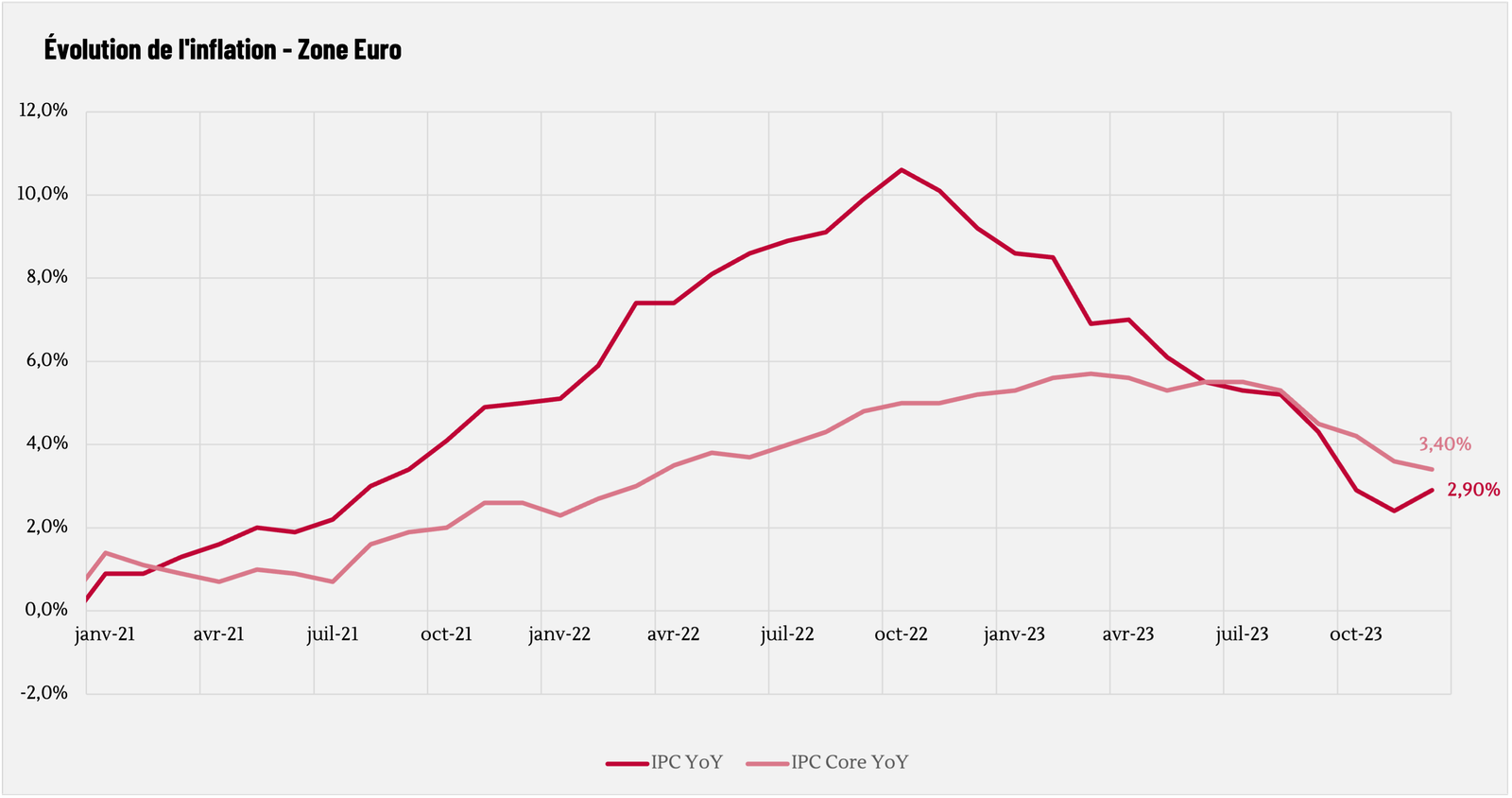

Mi-2022, l’inflation atteint son pic, avec une inflation annuelle qui culmine à 9,1% en juin aux États-Unis. En Europe, le pic est atteint quelques mois plus tard, en octobre 2022, l’inflation annuelle cuminant alors à 10,1%.

Pour juger ce qu’est un bon taux d’inflation, rappelons que les Banques Centrales européenne et américaine ont un objectif cible d’environ 2% (pour le dire simplement). Par conséquent, face à ces niveaux d’inflation qui étaient inédits depuis les années 1980-1990, les Banques Centrales ont utilisé différents outils dans le but de ramener les taux d’inflation à leurs cibles.

C’est d’abord la Federal Reserve (FED), gouvernée par J.Powell qui a débuté à remonter progressivement ses taux d’intérêt directeurs passant de 0,25% en Mars 2022 à 5,50% en juillet 2023 (inchangés depuis). La Banque Centrale Européenne a rapidement suivi le mouvement, en faisant grimper le taux de refinancement des banques de second rang de 0% en juin 2022 à 4,5% depuis décembre 2023.

Pourquoi cette remontée des taux ? Souvenez-vous de notre précédent schéma et prenez… le raisonnement inverse ! Lorsqu’une banque centrale augmente ses taux d’intérêt directeurs, les banques de second rang (celles que vous et nous sommes clients) sont obligées de prêter à des taux plus élevés. Or, qui dit taux d’intérêt plus élevés, dit crédits moins intéressants. Les volumes de crédits bancaires chutent donc logiquement, et avec eux la consommation, l’investissement, bref l’activité économique : c’est ce qu’on appelle un ralentissement de la demande. Maintenant, souvenez-vous de notre deuxième schéma, une demande qui ralentit est synonyme… de baisse des prix ! Bingo, vous avez (presque) tout compris à la politique monétaire.

D’autres outils plus techniques ont également été actionnés. Parmi-eux, on retient souvent le « quantitative tightening ». En réalité, derrière ce terme complexe se cache une réalité simple. Nous évoquions précédemment les achats de dette publique par les Banques Centrales pour « financer » la dépense publique susceptible de soutenir l’activité économique. Encore une fois, il suffit de prendre le raisonnement à l’envers. En « revendant » ces titres sur les marchés, la valeur de ces titres diminue (par le simple jeu de l’offre et la demande). La conséquence directe pour les États ? Les conditions d’emprunt public se détériorent (puisque les taux montent) et ces derniers sont davantage incités à la rigueur budgétaire plutôt qu’à la dépense.

Voilà donc où nous en sommes.

l’inflation

2024 : fin du combat ?

En décembre 2023, le taux d’inflation s’établissait à 2,9% en Zone Euro, et à 3,4% aux États-Unis, signe que l’action des Banques Centrales est efficace. Maintenant que l’objectif des 2% semble s’approcher, c’est la perspective d’une future baisse des taux d’intérêt directeurs qui anime les marchés financiers. Car il existe un risque à des taux trop élevés : la récession. Les hausses de taux permettent de ralentir l’économie, et donc la pression haussière sur les prix, mais un ralentissement trop fort peut être synonyme d’accident, c’est-à-dire d’une économie qui se contracte, de destructions d’emplois, de faillites d’entreprises, etc.

2024 sera, de manière quasi-certaine, l’année où les taux commenceront à diminuer. Ce « pivot » des banquiers centraux est particulièrement attendu par les marchés financiers, car il est synonyme de détente des conditions de financement, il est synonyme de soutien à l’économie susceptible de se traduire en croissance des bénéfices des entreprises : finalement, il entretient le mythe (justifié ou non) d’une hausse des cours des actions sur les marchés.

Notons que, bien qu’européens, ce sont bien les taux américains de la FED qui font le marché, raison pour laquelle chaque intervention publique de son gouverneur, J.Powell, est scrutée avec attention.

Lors de la dernière conférence de presse de la FED, il a été décidé par le « board » des gouverneurs de laisser les taux inchangés au moins jusqu’à mai. La raison ? Le besoin supplémentaire de confiance dans la baisse du taux d’inflation jusqu’à son objectif de 2%. Les données des prochains mois seront donc cruciales, car elles dicteront la direction que prendront les taux directeurs américains cette année, et dans une grande mesure la direction que les marchés prendront. D’un autre côté, si la FED tarde trop, et entraîne l’économie américaine dans une récession « apparemment inutile », les conséquences pourraient être plus que négatives.

Martin Decanter

Analyste, auteur et coach - Certifié AMF

Martin, expert en macroéconomie et pédagogue, combine formation en finance et expériences en gestion de patrimoine et analyse stratégique.

Au sein de Finneko, il est responsable des analyses économiques et œuvre pour démocratiser l'accès à l'investissement notament via des contenus vidéo (Formation et Youtube).

Disclaimer

Le Programme Finneko vous rappelle que l’ensemble du contenu proposé par nos équipes ne constitue en aucun cas un conseil en investissement. Finneko ne produit aucune recommandation d’achat, de vente ou de détention d’actifs. En outre, bien que nos travaux soient réalisés à partir d’informations fiables, ils ne sont pas exhaustifs et ne constituent pas une vérité absolue. Ainsi, et ce dans la continuité de l’Esprit Finneko, nous vous encourageons à approfondir les sujets traités afin de prendre les meilleures décisions, en pleine conscience des enjeux les sous-tendant. Plus encore, ayez à l’esprit d’une réalité de marché incontournable : les performances passées ne présagent pas des performances présentes ou futures. Les marchés financiers sont soumis à des fluctuations importantes dépendantes d’une multitude de facteurs que nous avons à coeur de vous exposer. Finneko décline donc toute forme de responsabilité quant aux conséquences découlant de l’utilisation et de l’interprétation des informations rendues disponibles par le biais de ses différentes offres.