chroniques

La fin de l’exception japonaise

Nouvelle semaine, nouvelle tribune. Aujourd’hui, on vous emmène au « pays du soleil levant ». La raison ? Le 19 mars dernier, l’économie japonaise est entrée dans un nouveau cycle monétaire, en mettant fin à sa politique de taux d’intérêt directeurs négatifs. Si le sujet vous paraît contre-intuitif, c’est normal, rassurez-vous ; il n’en reste pas moins plus qu’inédit (et donc intéressant). Décryptage.

le JAPON

Comprendre les structures de l’économie japonaise

Comme à notre habitude, prêtons-nous à un exercice de contextualisation. Si l’économie nippone s’est vu être récemment dépassée par l’Allemagne, elle n’en reste pas moins la quatrième économie mondiale, concentrant près de 6% du PIB mondial (rien que ça). Notons aussi que l’économie japonaise est extrêmement concentrée sur les services (69,3% de son PIB) avec des spécialisations dans les secteurs bancaires, assurantielles ou encore de la télécommunication. À contrario, le Japon n’est doté que de très faibles ressources naturelles, l’obligeant donc à importer ses matières premières et son énergie (c’est important pour la suite).

Ceci-dit, le Japon connaît un fort ralentissement de sa croissance économique depuis plusieurs décennies, en grande partie dû à un catalyseur exogène : le vieillissement de sa population.

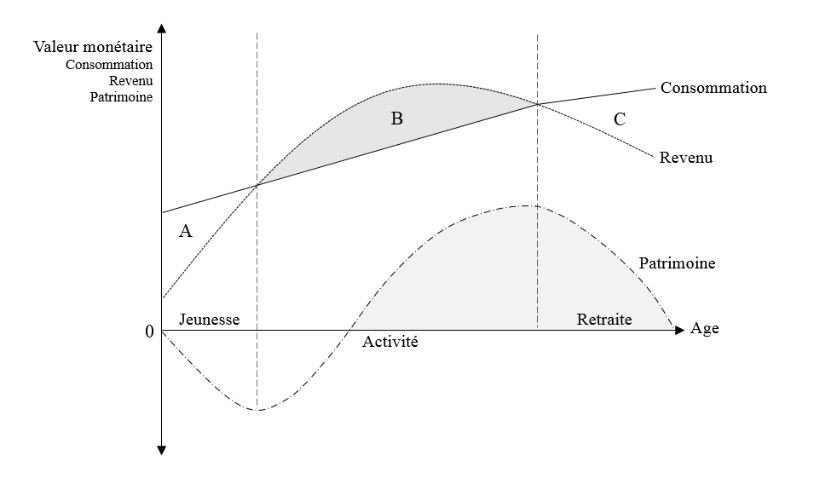

Aujourd’hui, un tiers de la population japonaise est âgée de plus de 65 ans, alors que le taux de fécondité ne cesse de chuter. Conséquence directe du vieillissement démographique : le ralentissement de la consommation. Le schéma ci-dessous, théorisé à partir l’économiste Modigliani, illustre parfaitement ce mécanisme.

Toutefois, un ralentissement de la consommation pose généralement un gros problème : la déflation. Or l’économie nippone n’a pas échappé à la règle. En effet, depuis 1990, le Japon a vécu 15 années en territoire déflationniste. Si le risque intrinsèque à une économie déflationniste ne sont pas claires pour vous, nous vous invitons à lire notre article sur le sujet.

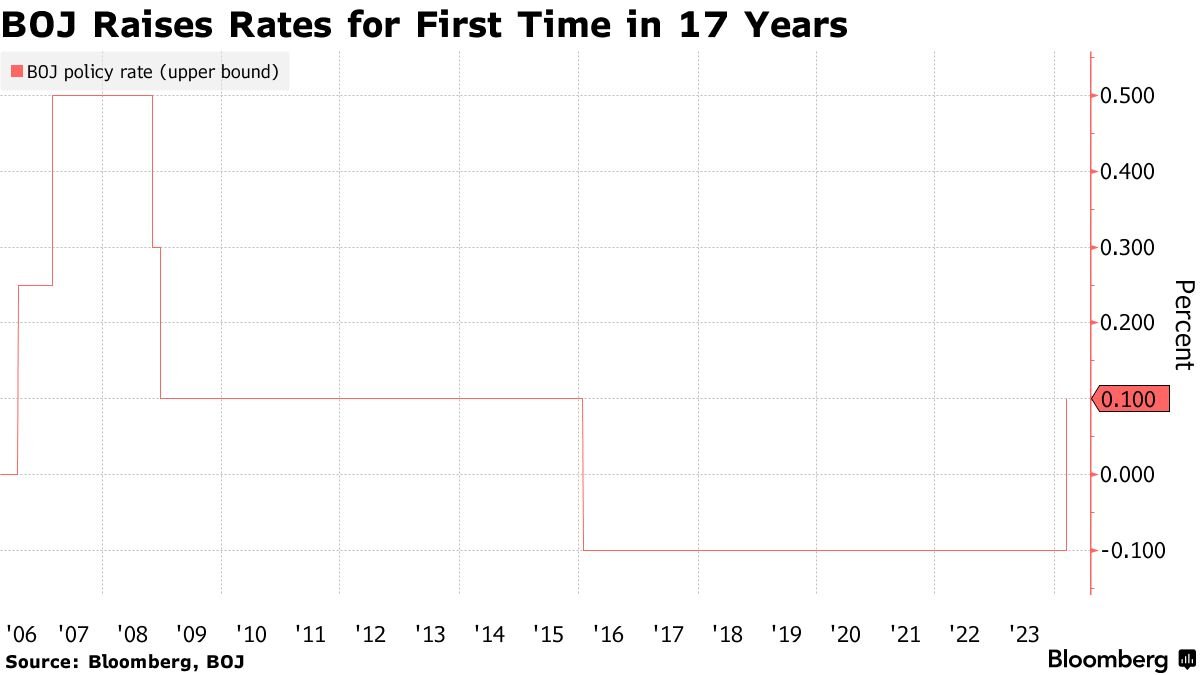

Pour contrecarrer ce risque, la BoJ a mené une politique monétaire de soutien massif à l’économie japonaise, se traduisant notamment par une stratégie inédite depuis 2015 : fixer le niveau de ses taux d’intérêt directeurs sous le seuil symbolique des 0%. Un taux d’intérêt négatif peut paraitre une aberration économique, et pourtant il est riche de conséquences. En effet, en « offrant » littéralement l’argent aux ménages et aux entreprises (puisqu’ils gagnent de l’argent à emprunter), la BoJ a favorisé l’investissement et la consommation dans l’ensemble de pays, le tout dans l’idée de produire de l’inflation. Cette politique a d’ailleurs plutôt bien fonctionné ces dernières années. Et puis la crise sanitaire est arrivée, et l’inflation est revenue d’entre les morts, même au Japon.

Le JAPON

Du retour de l’inflation à la remontée des taux d’intérêt

À partir de mi-2021, l’inflation s’accélère au Japon jusqu’à dépasser les 4% début 2023. Les autorités économiques locales abordent premièrement la nouvelle avec positivité, car elle est synonyme d’un risque déflationniste qui s’éloigne. Pourtant, on aurait pu imaginer qu’une fois que la cible des 2% d’inflation avait été atteinte (en mars 2022), la BoJ remonterait progressivement ses taux afin d’en finir avec le territoire inédit de la négativité. Il n’en a rien été.

Pourquoi ? Comprenons ici deux choses. D’abord, si le retour de l’inflation était vu comme une « bonne chose » pour les autorités monétaires locales, l’objectif demeurait une inflation stabilisée à hauteur des 2% sur le long-terme, or rien n’indiquait à coup sûr un tel futur. Pourquoi ? Et bien il faut ici comprendre les sources de l’inflation japonaise. Cette dernière a été initialement tirée par deux choses : l’énergie et les matières premières, deux choses importées par l’économie nippone ! L’interprétation des autorités monétaires devenait la suivante : si le Japon importait son inflation, rien n’indiquait que son économie intérieure (et notamment la consommation nationale) s’était renforcée. Or, face à un tel constat, il n’y avait pas de bonne raison de remonter les taux d’intérêt, et donc de stopper de soutenir massivement l’économie nationale. En clair, les Japonais ne croyaient pas à une pérennisation de leur inflation.

Pourtant, le 19 mars dernier, la BoJ a décidé de remonter ses taux d’intérêt, les faisant passer d’une fourchette cible de -0,10%-0,00% à 0,00%-0,10%. Pourquoi donc

Il faut ici répondre à une question très simple : si une consommation soutenue de la population est la condition nécessaire à une inflation modérée et soutenable, quelle est la condition nécessaire à cette consommation ? Réponse : la progression des salaires. Car sans hausse de revenu, comment consommer plus ?

Vous l’aurez compris, le signal qu’attendait la BoJ, c’était une hausse des salaires capable de supporter cette tendance inflationniste sur le long-terme. Or il a y quelques semaines, il a été annoncé que la progression des salaires dans l’économie nippone excèderait les 5% cette année, un record depuis 1991. Bingo, la BoJ tenait la nouvelle qu’elle attendait tant. Conséquence directe : la confiance dans la capacité de l’économie intérieure à produire sa « propre inflation » ayant été trouvée, les taux ont pu être relevés, mettant ainsi fin à une période inédite.

D’ailleurs, certains analystes anticipent que les taux d’intérêt directeurs de la BoJ pourraient à nouveau être révisés cette année, car une inflation trop excessive pourrait être dommageable (comme c’est le cas en Occident). Il faut aussi comprendre que le sujet est plus que délicat, car le Yen (la monnaie nationale) connaît des plus bas historiques face aux autres devises mondiales, la dette publique japonaise continue aussi d’exposer… Bref, beaucoup d’enjeux s’entrecoupent, et donc les conséquences sont internationales. Nous suivrons donc avec attention l’évolution de la conjoncture du pays.

Martin Decanter

Analyste, auteur et coach - Certifié AMF

Martin, expert en macroéconomie et pédagogue, combine formation en finance et expériences en gestion de patrimoine et analyse stratégique.

Au sein de Finneko, il est responsable des analyses économiques et œuvre pour démocratiser l'accès à l'investissement notament via des contenus vidéo (Formation et Youtube).

Disclaimer

Le Programme Finneko vous rappelle que l’ensemble du contenu proposé par nos équipes ne constitue en aucun cas un conseil en investissement. Finneko ne produit aucune recommandation d’achat, de vente ou de détention d’actifs. En outre, bien que nos travaux soient réalisés à partir d’informations fiables, ils ne sont pas exhaustifs et ne constituent pas une vérité absolue. Ainsi, et ce dans la continuité de l’Esprit Finneko, nous vous encourageons à approfondir les sujets traités afin de prendre les meilleures décisions, en pleine conscience des enjeux les sous-tendant. Plus encore, ayez à l’esprit d’une réalité de marché incontournable : les performances passées ne présagent pas des performances présentes ou futures. Les marchés financiers sont soumis à des fluctuations importantes dépendantes d’une multitude de facteurs que nous avons à coeur de vous exposer. Finneko décline donc toute forme de responsabilité quant aux conséquences découlant de l’utilisation et de l’interprétation des informations rendues disponibles par le biais de ses différentes offres.