CHRONIQUES

La macroéconomie comme facteur crucial dans une stratégie d'investissement : les Fintechs

Le secteur des FinTechs, bien qu’ayant le vent en poupe depuis quelques années en raison de sa forte croissance, est évoqué pour la première fois au cours des années 1950, avant de se démocratiser avec la généralisation de l’utilisation des cartes bancaires à partir de 1984.

les fintechs

Fintech : quand la macro construit l’opportunité

Cette ancienneté justifie en partie le lexique prolifique qui gravite autour de ce néologisme formé de la contraction entre «finance» et «technologies», les applications ne finissant pas de fleurir à tout bout de champ : Paytech, Insurtech, néobanque, Proptech… Une typologie tentaculaire qui n’en finit pas de faire parler d’elle. Cette popularité est loin d’être conjoncturelle, les banques traditionnelles elles-mêmes ayant généralisé l’adoption d’outils issus de la Fintech pour proposer à leur clientèle des services simples d’accès par le biais d’un portail en ligne.

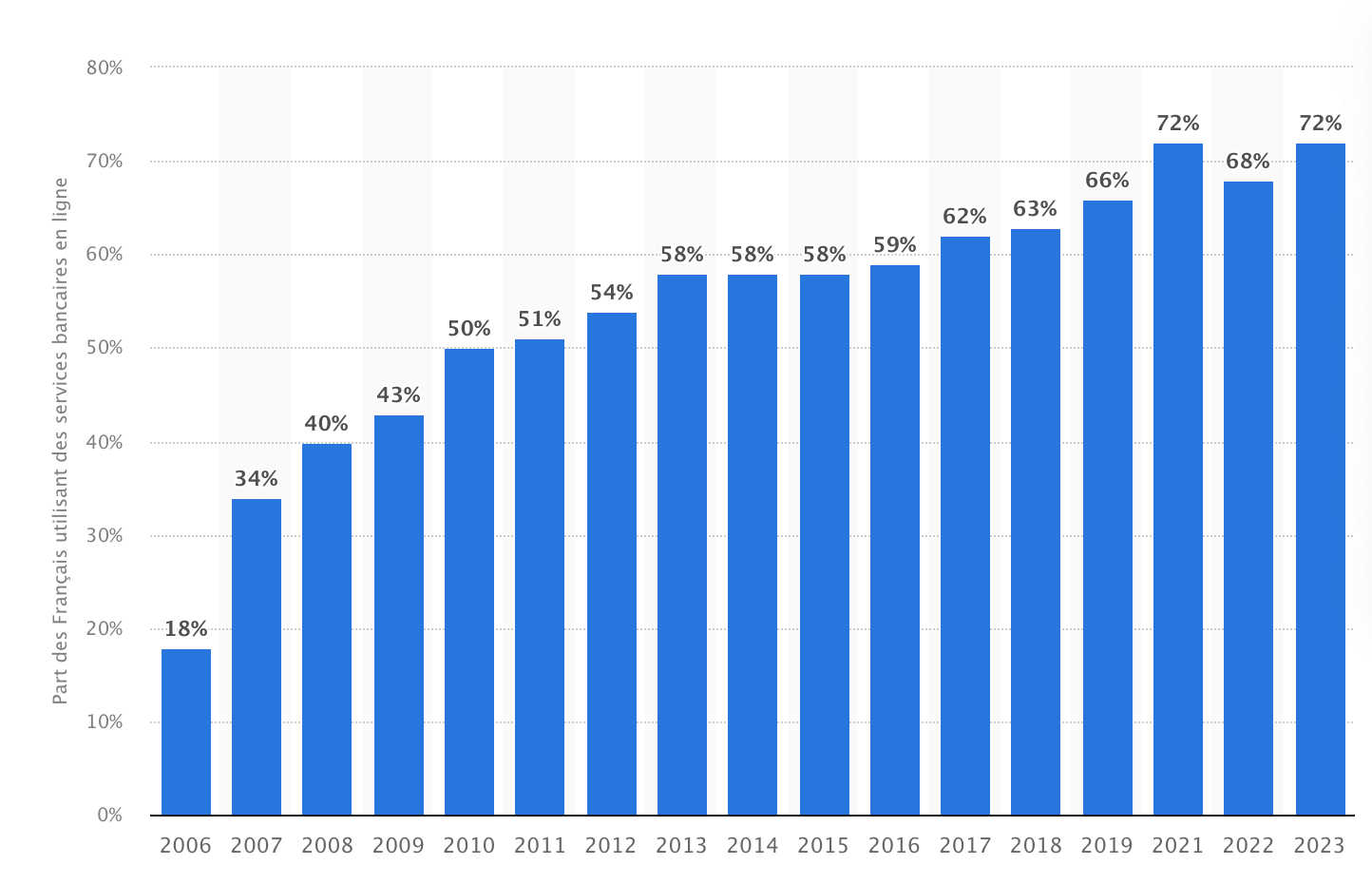

Ainsi, en France, ce sont plus de 7 personnes sur 10 en âge de bénéficier de services financiers qui usent de services bancaires en ligne en 2023, soit l’adoption la plus élevée depuis 2006 selon Statista. Ainsi, la dynamique sectorielle est à la croissance : selon un panorama publié par Mordor Intelligence, cabinet spécialisé dans les études de marché, le marché mondial de la FinTech est estimé à 228,24 milliards de dollars en 2024 et devrait croître à un rythme annuel de 11,72% (TCAC) sur les cinq prochaines années pour atteindre 397,24 milliards de dollars en 2029.

Ce marché mondial est divisé inégalement à travers le globe, avec un segment géographique majeur en Amérique du Nord. Toutefois, la croissance sur les prochaines années devrait être portée par l’Asie-Pacifique, adoptant de plus en plus de solutions technologiques dans leurs pratiques financières. Un marché aux bases solides et qui possède encore des opportunités de croissance, raison pour laquelle Finneko rentre au cœur de la machine pour saisir avec vous les déterminants de la croissance du secteur.

les fintechs

Un secteur tentaculaire composé d’une multiplicité de modèles économiques

Le secteur des FinTechs peut être compris par le prisme de deux acceptions. D’une part, dans une définition générale, cela englobe l’ensemble des services financiers qui intègrent des technologies telles que l’intelligence artificielle (Robo-advisors…), des Big data pour compiler des données aptes à faire émerger des modèles prédictifs utiles par exemple pour l’octroi de crédits, la blockchain ou encore des interface de programmation applicative (API). Ici, cela revient à considérer que la FinTech se rapporte à l’ensemble des solutions financières intégrant la technologie.

D’autre part, dans une conception plus spécifique, le terme désigne l’écosystème de start-ups s’impliquant dans l’amélioration de ces technologies afin de compléter ou de concurrencer les services proposés par les banques traditionnelles. Parmi les plus connues se trouvent Paypal, SoFi ou encore CoinBase. Quelle que soit la définition retenue, le secteur est riche d’une myriade de modèles économiques se concrétisant par une kyrielle d’acteurs. Faisons ensemble un tour d’horizon de l’existant par le biais des offres proposées par les FinTechs.

Premièrement, les entreprises peuvent proposer des services de paiement. Dans ce cas, des plateformes comme Paypal, Stripe ou Square permettent des transactions instantanées et transfrontalières, facilitant la circulation des flux financiers entre les particuliers à l’échelle mondiale. Ces services sont d’autant plus pertinents qu’ils constituent une solution à la problématique de maintien ou de réduction des coûts opérationnels se faisant clairement ressentir sur les banques commerciales dans le cadre de la démocratisation des opérations de paiement en détail, les flux financiers se multipliant.

Bien que selon une étude menée par la Banque centrale européenne (BCE), «50 % des paiements en points de vente ont été réalisés en espèces dans l’Hexagone en 2022», ce chiffre est en baisse, ce en faveur des services de paiement dématérialisés et des virements en ligne. En effet, dans son évaluation des «Chiffres-clés de l’Observatoire» publiée pour le premier semestre 2023, la Banque de France relate le fait que les transactions scripturales échangées croissent de 8% en volume sur un rythme annuel, soit l’équivalent de 16,1 milliards d’opérations sur les 6 mois.

Dans un second temps, les sociétés peuvent s’impliquer dans la proposition de services d’investissement. Avec l’extension des pratiques d’investissement, notamment de micro-trading, chez les particuliers alors que l’impératif de se constituer des revenus complémentaires à ceux issus de travail se ressent, les besoins en matière de performances algorithmiques et de facilitation des pratiques croissent. Dans ce cadre, les Fintechs se positionnent afin d’apporter des solutions toujours plus ergonomiques et véloces, renforçant la satisfaction client à moindre coût.

Enfin, elles peuvent fournir des services de financement. Bien qu’intégrant parfois des offres crédits dont les conditions sont négociées et calculées par le biais d’algorithmes entraînées et personnalisant l’offre en fonction des profils du potentiel débiteur, les FinTechs ont également poussé le développement des méthodes de financement participatif constituant une nouvelle forme de financement pour les entreprises de petite ou moyenne taille ou de taille intermédiaire. Par conséquent, ces sociétés facilitent l’organisation de campagnes de crowdfunding ou de crowdlending, à l’image de KissKissBankBank ou de WiSeed.

Plusieurs sociétés se trouvent à la croisée de ces services à l’instar des néobanques, constituant des acteurs flexibles repensant l’offre bancaire par le biais d’une flexibilité plus intense, en particulier en direction des populations non ou sous-bancarisées. On peut citer comme acteur la société britannique fondée en 2014 Revolut. Pour encadrer le tout, les activités de RegTech et d’InsurTech se développement : ici, tandis que le RegTech (en France, Bpi liste QuickSign, LegTech, Netheos, Fircosoft, Amfine ou encore) aide les institutions financières à se conformer aux régulations grâce à l’automatisation, l’InsurTech (selon Bpi de nouveau, en France, il existe Alan, Luko, Joone, Moonshot-Internet et Shift Technology) transforme l’assurance par des outils de gestion des risques plus agiles.

Malgré cette diversité, notre intuition initiale des FinTechs permet d’affirmer les points communs existants entre les différentes branches. Ainsi, l’adoption des technologies de cloud computing, d’intelligence artificielle et d’analytique de données constitue un trait universel. L’avantage de ces modèles est généralement une réduction des coûts opérationnels et le bénéfice retiré d’une innovation incrémentale, permettant une efficacité accrue et une personnalisation toujours plus importante des services.

les fintechs

Quelles sont les tendances du secteur depuis le début de la décennie 2020 ?

Les FinTechs, bien qu’innovantes, n’ont pas été à l’abri des turbulences macroéconomiques récentes. La crise de la Covid-19 a, d’un côté, révélé leur résilience et leur capacité à s’adapter rapidement aux changements. En effet, la pandémie a accéléré l’adoption des solutions numériques, les utilisateurs étant forcés de délaisser les interactions physiques au profit de services dématérialisés. L’usage des paiements numériques a alors explosé, et les néobanques sont parvenues à attirer des millions de primo-accédants.

Cependant, cette période d’expansion a été suivie par une rude montée des incertitudes. L’ère de la hausse des taux d’intérêt, amorcée par la Réserve fédérale américaine (Fed) en réponse à la hausse générale et durable des prix post-pandémique, a introduit un nouveau défi pour ces entreprises. Le resserrement des politiques monétaires a exercé une pression croissante sur les FinTechs, surtout celles basées sur des modèles de prêts et d’endettement. La liquidité devenant plus coûteuse de facto, nombreuses FinTechs ont vu leur valorisation baisser considérablement.

les fintechs

Ceci étant dit, quelles opportunités et défis sous-tendent ou animent le secteur ?

Opportunités

Malgré les défis actuels, le secteur des FinTechs regorge d’opportunités pour les investisseurs, surtout si ces derniers arrivent à composer avec le fort bêta, soit le niveau de volatilité, le caractérisant. En effet, les FinTechs, de par leur essence technologique, ont tendance à réagir plus rapidement aux mouvements des marchés, offrant des rendements potentiellement élevés, compensés par des risques de pertes proportionnellement importantes.

Un autre aspect clé des FinTechs est leur capacité à concurrencer les banques traditionnelles, souvent perçues comme rigides et archaïques. En s’appuyant sur l’innovation technologique et une meilleure expérience utilisateur, ces entreprises sont capables d’attirer une clientèle plus jeune et exigeante en matière de confort en termes de services financiers.

Contrairement aux grandes institutions bancaires, elles ne sont pas alourdies par des infrastructures physiques coûteuses et peuvent ainsi offrir des services à des coûts réduits.

De plus, avec l’essor de technologies comme la blockchain et l’intelligence artificielle, les FinTechs continuent de pousser les murs du monde financier. Ainsi, les smart contracts et les solutions décentralisées (DeFi) redéfinissent les transactions financières et les échanges d’actifs, ouvrant un boulevard pour la recherche et le développement de solutions dans le domaine de la FinTech.

Risques

Pour autant, des défis demeurent associés aux risques intrinsèques du fonctionnement de la FinTech. En effet, l’investissement en FinTechs peut comporter son lot de risques. Tout d’abord, les risques réglementaires sont omniprésents. Le secteur des services financiers est fortement régulé, et les FinTechs doivent constamment naviguer dans des eaux en perpétuel mouvement, parfois imprévisibles si ce n’est cruelles. Il suffit de prendre l’exemple des problématiques autour de la régulation des cryptoactifs, où les autorités tâtonnent encore et toujours pour définir des cadres juridiques appropriés.

Ensuite, le risque de rentabilité est à prendre en compte. Bon nombre de FinTechs, bien qu’elles soient en forte croissance, peinent à atteindre la rentabilité. De nombreuses néobanques, par exemple, accumulent des millions d’utilisateurs mais peinent à transformer ces chiffres en profits durables. À titre d’exemple, Revolut, malgré ses millions d’utilisateurs, reste une entreprise déficitaire.

Le contexte concurrentiel demeure également un risque majeur. L’entrée de nouveaux acteurs, souvent soutenus par des fonds de capital-risque (venture capital) massifs, rend la compétition intense. De plus, les grandes entreprises technologiques, comme Apple avec Apple Pay ou Google avec Google Wallet, continuent d’élargir leurs services financiers intégrant des technologies toujours plus performantes, représentant une menace directe pour les FinTechs.

Enfin, la cybersécurité constitue un défi à traiter primordialement. Avec des volumes de données toujours plus importants à gérer, les FinTechs sont des cibles de choix pour les cyberattaques. Une faille dans la sécurité peut non seulement entraîner des pertes financières, mais aussi ternir durablement la réputation d’une entreprise.

les fintechs

Au regard de l’actualité récente, quels comportements adopter par rapport au secteur ?

Nous l’avons vu précédemment, la santé du secteur est dépendante des politiques monétaires des principales banques centrales avec en tête la Fed. La récente baisse des taux annoncées par le président de la Réserve fédérale Jerome Powell a bénéficié aux entreprises de la FinTech, la liquidité devenant de nouveau plus accessible après un long cycle de resserrement quantitatif.

Par ailleurs, si la Fed décide de poursuivre progressivement sur la voie de la réduction de ses taux d’intérêt, cela pourrait continuer d’être une aubaine pour les FinTechs, notamment celles se finançant par la dette. Car, rebelote, la liquidité serait plus abordable et les flux financiers vers les sociétés du secteur pourraient repartir à la hausse, soutenant leur cours en Bourse. Par ailleurs, une liquidité davantage disponible peut pousser à des investissements plus risquophiles et donc plus prompts à accepter une volatilité plus élevée, ce qui peut faire la joie des entreprises du secteur au regard de leur bêta.

Dans un autre scénario, si l’inflation s’affiche plus forte que prévu et que la Fed maintient ses taux élevés, cela pourrait ralentir l’investissement dans les FinTechs et retarder leur chemin vers la rentabilité. Cependant, même dans ce scénario pessimiste, certaines niches pourraient prospérer, notamment celles liées aux paiements numériques ou à la blockchain, où la demande reste forte, moins regardante sur les sujets de conjoncture macroéconomique.

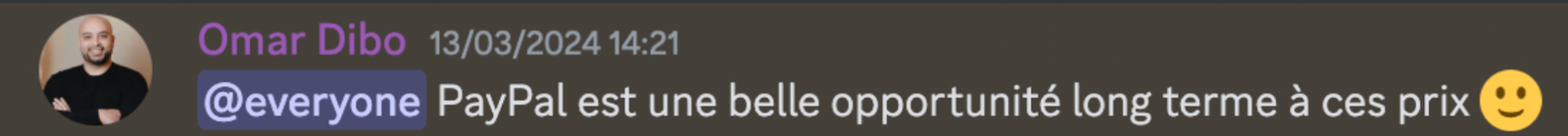

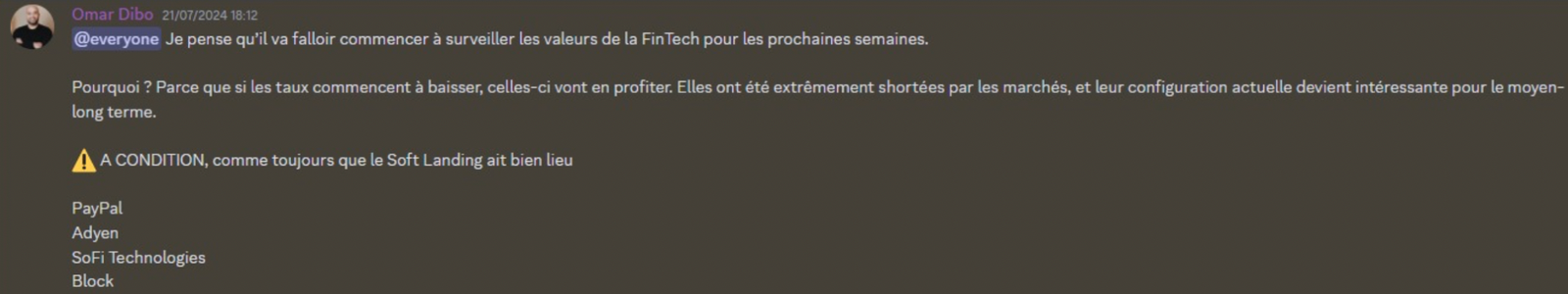

Il n’en demeure pas moins que la composante macroéconomique est majeure sur ce secteur. Ce paramètre, nous l’avons plusieurs fois mis en avant au sein de la communauté Discord.

En mars dernier, Omar soulignait l’opportunité sur la société PayPal, alors cotée autour des 60 dollars, avant d’alerter sur l’attention particulière à porter au secteur fin juillet dernier, ce à l’approche de l’échéance de la baisse des taux par la Réserve fédérale américaine.

Aujourd’hui, Paypal vaut 77,88 dollars et a gagné 27,21% d’upside depuis le début de l’année, et plus précisément +32% depuis le commentaire fait sur le Discord à la mi-mars. De leurs côtés, SoFi Technologies est enorgueillie de 6,57% depuis le 29 juillet et Adyen de plus de 28% depuis la même date.

Samuel Brel

Auteur

Convaincu de l'importance de démocratiser la pensée économique, Samuel rédige depuis deux ans une newsletter quotidienne pour ouvrir les esprits aux enjeux actuels.

Alliant conviction et passion, il vous propose chaque semaine la Lettre Finneko et notre Chronique hebdomadaire, pour suivre les événements influençant les investissements.

Disclaimer

Le Programme Finneko vous rappelle que l’ensemble du contenu proposé par nos équipes ne constitue en aucun cas un conseil en investissement. Finneko ne produit aucune recommandation d’achat, de vente ou de détention d’actifs. En outre, bien que nos travaux soient réalisés à partir d’informations fiables, ils ne sont pas exhaustifs et ne constituent pas une vérité absolue. Ainsi, et ce dans la continuité de l’Esprit Finneko, nous vous encourageons à approfondir les sujets traités afin de prendre les meilleures décisions, en pleine conscience des enjeux les sous-tendant. Plus encore, ayez à l’esprit d’une réalité de marché incontournable : les performances passées ne présagent pas des performances présentes ou futures. Les marchés financiers sont soumis à des fluctuations importantes dépendantes d’une multitude de facteurs que nous avons à coeur de vous exposer. Finneko décline donc toute forme de responsabilité quant aux conséquences découlant de l’utilisation et de l’interprétation des informations rendues disponibles par le biais de ses différentes offres.